退職所得控除の計算の仕方

退職所得控除の計算は以下の計算で求めます。

<勤続年数が20年以下>

40万円 × 勤続年数

たとえば勤続年数が15年の場合は

40万円 × 15 = 600万

となり、退職所得が600万までは非課税ということになります。

<勤続年数が20年超>

800万 + ( 勤続年数 ー 20)× 70

たとえば勤続年数が25年の場合は

800万 + ( 25 ー 20)× 70 = 1150万

となり、退職所得が1150万までは非課税ということになります。

2か所から退職所得を受給するときの考え方

近年、働き方の改革や確定拠出年金の制度により2か所以上のところから退職所得を得られるケースが増えてきています。

読者の皆様会社勤めをしながらiDecoに加入しているという方も多いと思いますし、筆者自身もその一人です。

まずiDecoのお金を受け取るときに一時取得で受け取る場合は退職所得扱いとなります。

つまり勤め先とIDecoで2か所から退職所得をうけとるという考え方になります。

定年退職の時にどちらも同時に受け取る場合はシンプルに合計するだけなのですが

60歳で勤め先からの退職金、65歳でiDecoの受け取りといった、受給のタイミングがずれる方もいるでしょう。

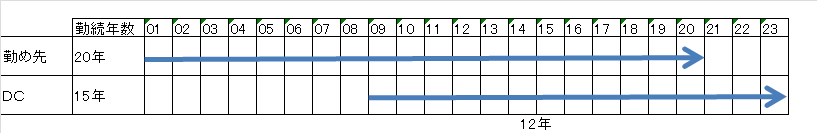

受給がずれる場合は、勤め先の退職所得受取時の控除の額と勤め先の勤続年数とiDecoの加入期間の重複していない

部分を使って控除するようような制度となっています。

勤め先からの退職所得で退職所得控除を使い切る場合

<勤め先>

勤続年数20年

退職金900万

<iDeco>

加入期間15年

一時金受給額200万

のケースで考えていきましょう。

まず勤め先の退職所得控除は

40万円 × 20 = 800万円

となります。

900万 - 800万 = 100万

となり、退職所得控除を使い切ることになります。

退職所得は 100万 × 1/2 = 50万 となります。

この場合は勤め先の勤続年数とiDecoの加入期間が重複していない部分の年数でiDecoの分の退職所得控除を計算します。

40万 × (15(加入期間)-12(重複期間)) = 120万

200万 - 120万 = 80万

退職所得は 80万 × 1/2 = 40万 となります。

よってこのケースは退職金、iDecoの一時金ともに一時金で受け取る場合は課税されるということになります。

まとめ

iDecoの税制優遇はこのように将来いくらの退職金を受け取る予定でどのように受け取ることを想定しているとより税制優遇をうけることができるか?がわかってきます。

特に今回のケースのように勤め先からの退職金で所得控除を使い切りそうな場合、

拠出時の所得控除による節税効果、口座管理費、運用益、運用手数料

の観点で本当にメリットがあるかどうかを考え、場合によってはNISA制度などを活用したほうが有利になるケースもあるでしょう。

受け取る予定の退職金は就業規則に計算ルールなどが載っていたり、企業型DCを退職金に充てているケースでしたら月々の積立額から概算することが可能です。

このように先を見据えたうえでどの制度を活用するのが自分にピッタリかが見えてきます。

私たちFPは相談業務の中で皆様それぞれにピッタリの家計戦略を一緒に考えるお手伝いをいたします。

それでは、よりよい将来を目指して今日も一日がんばりましょう!